در مقاله هزینه های قابل قبول مالیاتی میخواهیم به بررسی ماده ۱۴۷ و ۱۴۸ قانون مالیات های مستقیم بپردازیم با ما در تکس فارس همراه باشید

💸 هزینه ، پلی برای رسیدن به سود

هر شرکتی قبل از اینکه طعم سود رو بچشه، باید اول خرج کنه. این خرج ها فقط محدود به خرید مواد اولیه یا حقوق کارمندها نیست، بلکه مالیات هم یه بخش جدانشدنی ازشه. برای همین توی قانون مالیات های مستقیم، یه فصل کامل به موضوع “هزینه های قابل قبول مالیاتی” اختصاص داده شده.

هزینه های قابل قبول مالیاتی یعنی چی؟ 💡

ببین، هر شرکتی برای اینکه کارهاش رو راه بندازه و درآمد داشته باشه، مجبور میشه یه سری خرج و مخارج انجام بده. این خرج ها در واقع هزینه های کسب درآمد هستن و نکته جالبش اینه که هزینه ها می تونن سود رو کم کنن و به تبعش مالیات کمتری هم باید بدی! 💸

حالا وقتی حرف از هزینه های قابل قبول مالیاتی میاد، یعنی همون هزینه هایی که قانون مشخص کرده و تو یه سال مالیاتی، برای کسب درآمد پرداخت میشن یا اختصاص داده میشن. این هزینه ها اگه درست ثبت بشن، می تونن از درآمد سالانه کسر بشن و مالیاتت کمتر بشه.

شرط قبول شدن هزینه برای مالیات 📝

برای اینکه یه خرج یا هزینه به عنوان هزینه قابل قبول مالیاتی حساب بشه، حداقل دو شرط اصلی داره:

۱️⃣ رسمی بودن هزینه: خرج انجام شده باید جزو هزینه هایی باشه که قانون مالیات های مستقیم، بهش چراغ سبز داده و اون رو به عنوان هزینه قابل قبول می شناسه.

۲️⃣ ارتباط مستقیم با درآمد: هزینه باید دقیقا به درد کسب درآمدت بخوره، یعنی مربوط به فعالیت های درآمدزا و مالیات پذیر باشه.

با رعایت این دو تا نکته، می تونی مطمئن باشی که خرج هایت به عنوان هزینه های قانونی و قابل قبول مالیاتی ثبت میشن و وقتی حساب و کتاب می کنی، تکس فارس همه چی رو قبول میکنه 😎.

🧩 چرا این موضوع اینقدر مهمه؟

چون مستقیم روی جیب و سرمایه ت تأثیر می ذاره. وقتی بدونی کدوم خرج هات جزو هزینه های قابل قبول حساب می شن، راحت تر می تونی برنامه ریزی مالی داشته باشی و آخر سال هم توی پرداخت مالیات غافلگیر نمی شی.

📚 مسیر یادگیری این مبحث چطوریه؟

ما توی این مطلب می خوایم قدم به قدم بریم جلو. اول از اهمیت هزینه های قابل قبول مالیاتی حرف می زنیم، بعد اصطلاحات مهمی که به این موضوع ربط دارن رو باز می کنیم. بعدش سراغ تعریف مالیات می ریم و وقتی ذهنت آماده شد، وارد جزئیات هزینه های قابل قبول می شیم.

📝 با مثال یاد گرفتن آسون تره

یادگیری این بحث فقط با متن خشک و رسمی خسته کننده می شه. برای همین قراره با مثال های کاربردی و واقعی توضیح بدیم تا هم راحت تر جا بیفته، هم بتونی توی کسب وکار خودت سریع ازش استفاده کنی.

🔑 نتیجه اش چیه؟

اینکه در نهایت بدونی چه هزینه هایی می تونن مالیاتت رو کاهش بدن و چطور می تونی با مدیریت درست، هم به کسب وکارت رونق بدی و هم جلوی هزینه های اضافی رو بگیری.

📌 چرا دونستن هزینه های قابل قبول مالیاتی مهمه؟

تصور کن آخر سال می ری سراغ حساب و کتاب مالیاتت. اگه ندونی چه خرج هایی طبق قانون جزو هزینه های قابل قبول حساب می شن، ممکنه یه مبلغ سنگین و ناعادلانه برات در نظر بگیرن. ولی وقتی قوانین رو بلد باشی، دستت بازه که اعتراض کنی و از حق خودت دفاع کنی.

📖 قبل از اینکه بریم سراغ هزینه های قابل قبول، یه توقف کوچیک!

قبل از تعریف این هزینه ها، لازمه اول خود مالیات رو بشناسیم و بعد هم اصطلاحات مهمی که بهش ربط داره رو مرور کنیم. اینطوری ذهنت آماده می شه و راحت تر می فهمی چرا بعضی خرج ها مورد قبول سازمان امور مالیاتی هستن و بعضی دیگه نه.

⚖️ دید قانون درباره هزینه های قابل قبول مالیاتی

از نگاه قانون مالیات های مستقیم، هر خرجی هزینه محسوب نمی شه. باید یه سری شرایط داشته باشه تا سازمان امور مالیاتی اون رو قبول کنه. برای همین، اول باید با نقش این سازمان آشنا بشی و بدونی چطوری میزان مالیات رو تعیین می کنه. وقتی این دید کلی رو داشته باشی، راحت تر می فهمی کدوم هزینه هات می تونن به عنوان هزینه قابل قبول ثبت بشن.

💡 اصلاً مالیات یعنی چی؟

اگه بخوایم خیلی ساده بگیم، مالیات همون سهمی هست که دولت از سود و منفعت های اقتصادی مردم برمی داره. در واقع دولت توی این بازی یه شریک حساب می شه؛ چون خدمات زیادی مثل امنیت 🛡️، آموزش 📚، ایجاد عدالت ⚖️ و حتی حفظ مرزهای کشور رو به مردم ارائه می کنه. پس مالیات جور یه جور سهم همکاری دوطرفه بین مردم و دولته.

🤝 چرا این رابطه مهمه؟

وقتی نگاه به مالیات، یه جور همکاری باشه، خیلی از مشکلات حل می شن. مثلاً دیگه خبری از فرار مالیاتی 🚫💸، دادرسی های طولانی و پرداخت دیر به دیر مالیات نخواهد بود. چون مردم مطمئنن پولی که پرداخت می کنن، واقعاً صرف پیشرفت کشور و بهبود شرایط اقتصادی خودشون می شه. اینطوری حس مشارکت بیشتر می شه و همه با دل گرمی مالیات می دن.

📖 قدم بعدی برای درک بهتر موضوع

حالا قبل از اینکه بریم سراغ بحث هزینه های قابل قبول مالیاتی، لازمه یه سری اصطلاحات پایه ای رو بشناسیم. مثلا فرق هزینه 🧾، مخارج 💵، دارایی 🏠 و زیان 📉. وقتی این مفاهیم برات روشن بشن، اون موقع تعریف هزینه های قابل قبول مالیاتی برات مثل یه پازل کامل می شه و همه چیز سر جاش قرار می گیره.

اصطلاحات مرتبط با هزینه های قابل قبول مالیاتی

هزینه یعنی چی؟ 💸

به زبون ساده، هر خرجی که یه کسب وکار توی مسیر فعالیت هاش برای رسیدن به درآمد انجام بده، اسمش میشه هزینه.

مثلا:

🔧 هزینه سرویس و تعمیر ماشین آلات

🏢 خرج تعمیر بخش های کوچیک یه ساختمان

🛠️ خرید ابزارهایی که عمر مفیدشون کمتر از یه ساله

مخارج یعنی چی؟ 💰

اینجا قضیه یه کم فرق می کنه. هر وقت پولی از جیبت میره بیرون، بهش می گن “مخارج”. ولی حسابدارا این جوری نگاه نمی کنن که هر خرجی حتما هزینه ست. باید ببینن اون خرج دقیقا برای چی بوده.

مثال بزنم:

فرض کن یکی از دوستات میگه امروز “۱۰۰ هزار تومن خرج کردم”. خب ما هنوز نمی دونیم این پول برای چی بوده. شاید هزینه باشه، شاید خرید دارایی باشه، حتی ممکنه زیان محسوب بشه.

دارایی یعنی چی؟ 📦

هر خرجی که برات منفعت آینده داشته باشه و تحت کنترل کسب وکارت باشه، اسمش میشه “دارایی”.

دارایی خودش شکل های مختلفی داره:

💵 پول نقد

📦 موجودی کالا

📑 حساب های دریافتنی

⏳ پیش پرداخت ها

⚙️ خرید دستگاه یا ماشین آلات

🏗️ تعمیرات اساسی ساختمون

💳 بهره بانکی برای خرید دارایی ثابت

مثلا اگه تو همون مثال قبل بفهمیم که اون ۱۰۰ هزار تومن بابت خرید یه ساعت بوده، چون قراره توی آینده هم به دردش بخوره، پس میره تو دسته دارایی ها.

زیان یعنی چی؟ ⚠️

ببین، بعضی خرج ها هستن که نه بهت منفعتی در گذشته دادن و نه قراره در آینده بهت سود برسونن. به این خرجها میگن زیان.

مثلاً فرض کن همون ۱۰۰ هزار تومنی که قبل تر گفتیم خرج شد، این دفعه بابت جریمه رانندگی بوده باشه 🚓. خب دیگه این پول برنمی گرده و هیچ سودی هم بهت نمیرسونه، پس میشه زیان.

یا مثالای دیگه ش:

🔥 آتش سوزی یا خسارت به ساختمون

🏚️ تخریب یا آسیب وسایل و دارایی ها

⌛ دیرکردها و جریمه های بانکی

اینجوری خرج ها مشخص میشن و وقتی حساب و کتاب مالیاتی می کنی، تکس فارس می فهمه که این مبلغ جزء زیان بوده و نه هزینه قابل قبول مالیاتی.

هزینه های قابل قبول مالیاتی فقط برای مالیات بر درآمد عملکرد 💼

یه نکته خیلی مهم که باید بدونی اینه که هزینه های قابل قبول مالیاتی فقط توی مالیات بر درآمد عملکرد معنی دارن، یعنی مالیات مشاغل و اشخاص حقوقی. 🏢

این یعنی چی؟ یعنی اینکه نمی تونی هر خرجی که کردی رو از همه درآمدت کم کنی. مثلا برای:

💳 مالیات بر حقوق

🏠 مالیات بر اجاره املاک

📄 مالیات بر نقل و انتقال یا مالیات بر درآمد اتفاقی

هیچ هزینه قابل قبولی وجود نداره و نمی شه ازشون کم کرد.

اما خبر خوب اینه که تمامی مودیان مالیات بر درآمد عملکرد، چه اشخاص حقوقی باشن و چه صاحبان مشاغل، می تونن با رعایت قوانین و شرایط، هزینه های قانونی خودشون رو از درآمدشون کم کنن تا مالیات کمتری بدن. 🎯

با رعایت این قوانین، تکس فارس هم همه چی رو قبول می کنه و دیگه دغدغه حسابرسی و رد شدن هزینه ها رو نداری. 😎

شرایط هزینه های قابل قبول مالیاتی 📑

ببین، اگه بخوای هزینه ای که کردی از درآمدت کم بشه و مالیات کمتری بدی، چند شرط مهم داره که باید رعایت کنی.

اول اینکه هزینه ها باید مستند باشن 📝. فقط اینکه به تکس فارس بگی “من این هزینه رو کردم” کافی نیست! حتما باید مدرکی داشته باشی که ثابت کن این خرج انجام شده یا به چیزی اختصاص داده شده. بدون مدرک، مالیات دان ها هیچ هزینه ای رو قبول نمی کنن.

پس وقتی داری خرج می کنی یا چیزی رو تخصیص میدی، حتما همه چیز رو براساس قوانین مالیاتی مستند کن. رسیدها، فاکتورها یا هر سند متعارف دیگه که ثابت کنه هزینه بابت کسب درآمد انجام شده، ضروریه. 💳

قوانین و ماده های مرتبط 📜

حالا که با هزینه های قابل قبول مالیاتی و شرایطش آشنا شدیم، وقتشه نگاهی بندازیم به قوانین. بررسی هزینه ها و معیارهای قابل قبول مالیاتی توی ماده های ۱۴۷ تا ۱۴۹ قانون مالیات های مستقیم تعریف شده. ⚖️

این ماده ها دقیقاً مشخص می کنن که چه هزینه هایی رو می تونی از جمع درآمدت کم کنی و چه شرایطی برای اثبات اون ها لازمه. اگه بخوای، می تونم برات یه نسخه کامل و جامع آماده کنم که تمام بخش های هزینه، دارایی، زیان و مخارج رو با مثال های واقعی و به سبک محاوره ای توضیح بده، طوری که هم سئو داشته باشه و هم خوندنش راحت باشه.

ماده ۱۴۷ قانون مالیات های مستقیم 📜

طبق ماده ۱۴۷، هزینه های قابل قبول مالیاتی یعنی خرج هایی که برای تشخیص درآمد مشمول مالیات، قانونی و منطقی باشن و حتماً مدرک داشته باشن 📝. این هزینه ها باید کاملاً مربوط به کسب درآمد موسسه در همون دوره مالی باشن و حد نصاب قانونی رو رعایت کنن.

حالا یه نکته مهم: اگه هزینه ای توی قانون پیش بینی نشده باشه یا حتی بیشتر از حد نصاب باشه، ولی طبق قانون یا مصوبه هیئت وزیران پرداخت شده باشه، تکس فارس اون هزینه رو هم قبول می کنه. 💡

تبصره های مهم این ماده ⚖️

تبصره ۱:

تمام اشخاص حقوقی و صاحبان مشاغلی که مکلف به نگهداری دفاتر هستن، مثل موسسه حساب میشن. حتی هزینه های قابل قبول مالیاتی برای سایر صاحبان مشاغل هم قابل پذیرش هست. 🏢

تبصره ۲:

هزینه هایی که مربوط به درآمدهایی هستن که معاف از مالیات یا با نرخ صفر محاسبه میشن، یا مالیاتشون با نرخ مقطوع هست، به عنوان هزینه قابل قبول مالیاتی حساب نمی شن. ❌

تبصره ۳:

اگه هزینه های قابل قبول مالیاتی بیش از ۲۰۰ میلیون ریال باشه و تهاتری پرداخت نشه، حتماً باید از طریق سامانه بانکی پرداخت یا تسویه بشه 💳 تا قابل قبول باشه.

شرایط پذیرش هزینه های قابل قبول مالیاتی 💼

طبق ماده ۱۴۷ قانون مالیات های مستقیم، اگه بخوای یه هزینه ای قابل قبول مالیاتی باشه و بتونی از درآمدت کمش کنی، چند شرط مهم داره. این شرایط کمک می کنه که تکس فارس بدون دردسر، هزینه های تو رو قبول کنه 😎.

شرط اول: مستند بودن هزینه ها 📝

اولین و مهم ترین شرط اینه که هزینه ها متکی به مدارک معتبر باشن. یعنی بدون سند و مدرک، هیچ خرجی به عنوان هزینه قابل قبول پذیرفته نمی شه. حالا تکس فارس چه مدارکی رو قبول می کنه؟

صورتحساب معتبر 🧾

اینکه چه صورتحسابی کافی هست، بستگی به نوع هزینه داره.

💡 مثال:

- برای کرایه تاکسی یا هزینه های روزمره، نیاز نیست صورتحساب رسمی پیچیده باشه؛ یه رسید ساده کفایت می کنه.

- اما وقتی پای خرید مواد اولیه یا خرج های مهم با مبلغ بالا وسط باشه، انتظار میره صورتحساب رسمی و دقیق ارائه بدی تا هزینه قابل قبول حساب بشه.

با رعایت این موضوع، تکس فارس می تونه به راحتی هزینه ها رو بررسی و تایید کنه.

شرایط پذیرش هزینه های قابل قبول مالیاتی: فروشنده و مدارک 🏷️

یکی از نکات خیلی مهم در پذیرش هزینه های قابل قبول مالیاتی، اعتبار فروشنده و مدارک مربوط به خرید هست. اگه بخوای خرجت مورد قبول باشه و تکس فارس راحت قبولش کنه، باید چند نکته مهم رو رعایت کنی.

فروشنده معتبر 🔍

توی سال های گذشته، سازمان امور مالیاتی به شناسایی افرادی که صورتحساب صوری صادر می کردن، پرداخته. برای اینکه بفهمیم فروشنده معتبر هست یا نه، می تونیم از سایت های evat.ir و ilenc.ssaa.ir قوه قضاییه کمک بگیریم.

💡 نکته مهم: فقط اینکه الان فروشنده معتبر باشه کافی نیست! ممکنه وقتی رسیدگی مالیاتی انجام شد، فروشنده نامعتبر شناخته بشه. برای اینکه خرج و معامله ات مردود نشه، حتما باید مدرک پرداخت معتبر هم داشته باشی. اگه این مدرک رو داشته باشی، حتی اگه فروشنده بعداً نامعتبر بشه، هزینه ات با رعایت سایر شرایط، هنوز قابل قبول هست. ✅

گواهی معتبر ارزش افزوده 💳

اگه خریدت مشمول مالیات ارزش افزوده باشه، باید فروشنده گواهی ثبت نام معتبر داشته باشه. این گواهی رو می تونی توی سایت evat.ir ببینی و مطمئن بشی که معامله درست انجام شده.

مدارک و تاییدیه های هزینه های قابل قبول مالیاتی 💳📦

برای اینکه خرجی که کردی قابل قبول مالیاتی باشه و تکس فارس راحت قبولش کنه، چند تا نکته مهم درباره مدارک و تاییدیه ها وجود داره که باید رعایت بشه.

مدرک پرداخت معتبر 🏦

یکی از مهم ترین مدارک، مدرک پرداخت معتبر هست. بهترین حالتش وقتی هست که پول از حساب خودت مستقیم بره به حساب فروشنده و در صورتحساب رسمی، مشخصات هر دو طرف نوشته شده باشه. اینطوری هیچ شکی نیست که پرداخت واقعی انجام شده. ✅

تایید معامله در لیست معاملات فصلی 📑

نکته بعدی اینکه معامله باید توی لیست معاملات فصلی هم برای خریدار و هم فروشنده تایید شده باشه. یعنی هر دو طرف مطمئن باشن که معامله انجام شده و هیچ کدوم کتمان نکردن. این موضوع باعث میشه ممیز مالیاتی هم راحت تر هزینه ها رو تایید کنه.

مدارک حمل معتبر 🚛✈️🚢

اگه کالایی که خریدی حجم یا وزن بالایی داره و نیاز به وسیله نقلیه مثل کامیون، کشتی، قطار یا هواپیما داره، باید مدرک حمل معتبر داشته باشی. این بارنامه ها نشون میدن که کالا واقعاً ارسال و دریافت شده و هزینه مربوطه قابل قبول هست.

هزینه ها باید مرتبط با درآمد باشن 💡

یکی از مهم ترین شرایط پذیرش هزینه های قابل قبول مالیاتی اینه که بین هزینه ای که کردی و درآمد موسسه ارتباط منطقی وجود داشته باشه. یعنی حتی اگه همه مدارک رو داشته باشی، اما اون خرج به کسب درآمدت ربطی نداشته باشه، تکس فارس قبولش نمی کنه ❌.

💡 مثال عملی:

فرض کن یه کارگاه تولید اشیای مسی داری و اقدام به خرید طلا می کنی و میگی برای تولیداتت استفاده شده. حتی اگه همه مدارک لازم مثل صورتحساب معتبر، فروشنده معتبر و مدرک پرداخت رو هم ارائه بدی، چون خرید طلا ارتباط منطقی با تولید محصولات مسی نداره، این هزینه قابل قبول مالیاتی نیست.

پس همیشه قبل از ثبت هزینه، مطمئن شو که خرجت واقعاً به کسب درآمد مربوطه و قابل توجیه باشه، تا توی بررسی های مالیاتی مشکلی پیش نیاد ✅.

رعایت دوره مالی و سقف هزینهها 📆💸

یکی از نکات خیلی مهم در پذیرش هزینههای قابل قبول مالیاتی اینه که خرجها حتماً در دوره مالی مربوط انجام شده باشن و بعضی هزینهها هم سقف قانونی دارن که باید رعایت بشه.

هزینههای مربوط به درآمدهای معاف ❌

یه نکته مهم اینه که هزینههایی که برای درآمدهای معاف از مالیات، مالیات با نرخ صفر یا مالیات مقطوع انجام شدن، قابل قبول نیستن. حتی اگه همه مدارک رو داشته باشی، این هزینهها توی رسیدگی مالیاتی کنار گذاشته میشن و نمیتونی از درآمد مشمول مالیاتت کمشون کنی.

💡 مثال: شرکتی هزینهای برای محصولی کرده که مالیاتش صفر هست. این هزینه در بررسیهای مالیاتی پذیرفته نمیشه و تکس فارس هم قبولش نمیکنه.

رعایت حد نصابها 🏦

برای بعضی هزینهها مثل ماموریت خارجی، سقف قانونی مشخص شده. حتی اگه مدارک کامل ارائه بدی، هزینه مازاد بر سقف تعیین شده قابل قبول نیست.

💡 مثال: سقف ماموریت خارجی ۵۰ میلیون تعیین شده، اما اگه ۷۰ میلیون خرج بشه، فقط ۵۰ میلیون اول قابل قبول مالیاتی هست و بقیه رو نمیپذیرن.

شرایط خاص و الزامات پرداخت هزینهها 💼💳

برای اینکه هزینههای انجام شده تو به عنوان قابل قبول مالیاتی ثبت بشن، باید چند نکته مهم و قانونی رو رعایت کنی.

هزینههای مطابق قانون یا مصوبه هیئت وزیران 📜

برخی هزینهها ممکنه همه شرایط قبلی رو نداشته باشن، اما قانون یا مصوبه هیئت وزیران شرکت یا افراد رو مجبور به پرداخت اونها کرده باشه. تو این حالت، حتی اگه هزینه ارتباطی با درآمد موسسه نداشته باشه، باز هم تکس فارس آن را قبول میکنه.

💡 مثال: اگر دولت قانونی تصویب کرده باشه که شرکت باید بابت بیمه یا عوارض خاصی پرداخت داشته باشه، این خرج با اینکه ممکنه مستقیم درآمد تولید نکنه، قابل قبول مالیاتی هست.

هزینه مربوط به درآمدهای معاف یا با نرخ صفر ❌

همونطور که قبلاً هم گفتیم، هزینهای که مربوط به درآمدهای معاف یا با نرخ صفر باشه، قابل قبول نیست. حتی اگه همه مدارک رو داشته باشی، نمیتونی اون هزینهها رو از درآمد مشمول مالیات کم کنی.

💡 مثال: درآمدی که مالیاتش صفر هست، هزینههای مرتبط با اون رو نمیتونی برای کم کردن مالیات استفاده کنی.

پرداخت بیش از ۵۰ میلیون ریال از طریق سیستم بانکی 🏦

طبق اصلاحیه جدید قانون مالیاتها، هر معاملهای که بیش از ۵۰ میلیون ریال باشه، باید حتماً از طریق سیستم بانکی پرداخت بشه. این پرداخت از طریق بانک خودش یک مدرک مهم برای پذیرش هزینههاست.

💡 نکته کاربردی:

برای معاملات بزرگ، بهتره همیشه از حساب بانکی خود شرکت پرداخت کنی و از روشهایی مثل پرداخت از تنخواهگردان یا مدیرعامل استفاده نکنی، چون ممکنه مشکلات مالیاتی ایجاد کنه.

دامنه کاربرد فصل دوم قانون مالیاتهای مستقیم 📚💼

فصل دوم قانون مالیاتهای مستقیم که درباره هزینههای قابل قبول و استهلاک هست، از ماده ۱۴۷ تا ۱۴۹ قانون رو شامل میشه و تمام اشخاص حقوقی و مشاغل گروه اول هم مشمولش هستن.

سازمان امور مالیاتی وقتی مالیات رو محاسبه میکنه، هزینهها رو با معیارهای مشخص قانونی مقایسه میکنه تا ببینه چه هزینههایی قابل قبول هستن و چه هزینههایی نه. 🔍

هزینهها و درآمدهای معاف ❌

یه نکته خیلی مهم اینه که اگه درآمدی معاف از مالیات باشه، هزینههای مرتبط با اون هم قابل قبول نیستن.

💡 اما اگه هزینهای بین فعالیتهای مشمول و معاف مشترک باشه، باید به نسبت درآمد، هزینه بین مشمول و معاف تقسیم بشه تا تکس فارس درست قبولش کنه.

💡 مثال: فرض کن یه شرکت بخشی از فعالیتش مشمول مالیات هست و بخشی درآمدش معاف. اگه هزینهای برای هر دو بخش انجام شده باشه، باید نسبتاً به هر بخش اختصاص پیدا کنه و هزینه کامل رو نتونی برای بخش مشمول مالیات ثبت کنی.

مثال عملی: محاسبه سود و درآمد مشمول مالیات شرکت غدیر 🌾💰

فرض کن یه شرکت چندمنظوره داریم به اسم شرکت غدیر. این شرکت هم در زمینه خرید و فروش بذر فعالیت میکنه و هم محصولات کشاورزی تولید میکنه. اطلاعات زیر از دفاتر شرکت استخراج شده:

-

فروش محصولات کشاورزی: ۹۰۰۰۰

-

هزینه پرسنل تولید: ۲۲۰۰۰

-

فروش بذر: ۶۰۰۰۰

-

هزینه اداری: ۸۰۰۰

-

هزینه مالی: ۴۰۰۰

-

مصرف بذر در تولید: ۳۶۰۰۰

-

هزینه توزیع و فروش: ۳۰۰۰

-

موجودی اول و پایان دوره: صفر

-

سایر هزینههای تولید: ۳۰۰۰

حالا میخوایم سود حسابداری و درآمد مشمول مالیات رو محاسبه کنیم.

نکته کلیدی 💡

فعالیت کشاورزی معاف از مالیاته، ولی فروش بذر مشمول مالیاته. پس باید دقت کنیم که:

درآمد کشاورزی معافه، بنابراین هزینههای مربوط به کشاورزی رو نمیتونیم از فعالیت بازرگانی کم کنیم.

جدول محاسبه سود بر اساس نوع فعالیت 📊

| شرح | بازرگانی | کشاورزی | جمع |

|---|---|---|---|

| فروش | ۶۰۰۰۰ | ۹۰۰۰۰ | ۱۵۰۰۰۰ |

| هزینه بذر | (۴۲۰۰۰) | (۲۶۰۰۰) | (۶۸۰۰۰) |

| هزینه پرسنل تولید | ۰ | (۲۲۰۰۰) | (۲۲۰۰۰) |

| هزینه اداری | (۴۸۰۰) | (۳۲۰۰) | (۸۰۰۰) |

| هزینه مالی | (۲۴۰۰) | (۱۶۰۰) | (۴۰۰۰) |

| هزینه توزیع و فروش | (۱۲۰۰) | (۸۰۰) | (۲۰۰۰) |

| سایر هزینههای تولید | ۰ | (۳۰۰۰) | (۳۰۰۰) |

| سود | ۳۷۸۰۰ | ۵۲۰۰ | ۴۳۰۰۰ |

نتیجه نهایی ✅

درآمد مشمول مالیات شرکت غدیر فقط بخش بازرگانیه، یعنی:

۳۷۸۰۰

همه هزینههای مربوط به کشاورزی معاف از مالیات هستن و تو محاسبه درآمد مشمول مالیات لحاظ نمیشن.

مثال پیچیده: شرکت چندمنظوره «صبا» 🏢💰

شرکت صبا هم در تولید محصولات کشاورزی فعاله (معاف از مالیات) و هم در فروش بذر و کود (مشمول مالیات). علاوه بر این، شرکت هزینههایی برای ماموریت خارجی، حمل کالا و تبلیغات مشترک بین بخشها هم داشته.

اطلاعات استخراج شده از دفاتر شرکت برای یک دوره مالی به شرح زیر است:

| شرح | مبلغ (میلیون ریال) | مربوط به |

|---|---|---|

| فروش محصولات کشاورزی | ۱۲۰ | کشاورزی (معاف) |

| فروش بذر و کود | ۸۰ | بازرگانی (مشمول) |

| هزینه پرسنل تولید | ۳۰ | کشاورزی |

| هزینه اداری | ۲۰ | مشترک (بخش کشاورزی و بازرگانی) |

| هزینه مالی | ۱۰ | مشترک |

| هزینه توزیع و فروش | ۱۵ | بازرگانی |

| مصرف بذر و کود | ۴۵ | بازرگانی و کشاورزی |

| هزینه ماموریت خارجی | ۲۵ | بازرگانی |

| هزینه تبلیغات | ۱۲ | مشترک |

| موجودی اول و پایان دوره | ۰ | – |

| پرداخت از طریق بانک | کلیه هزینههای بالای ۵۰ میلیون | – |

نکات مهم:

-

فعالیت کشاورزی معاف از مالیاته.

-

هزینههای مشترک باید به نسبت درآمد هر بخش تقسیم شوند.

-

هزینه ماموریت خارجی سقف قانونی دارد (فرضاً ۲۰ میلیون قابل قبول است).

-

همه پرداختها بالای ۵۰ میلیون ریال از طریق بانک انجام شده.

حل مرحله به مرحله 🧩

۱. تعیین درآمد مشمول مالیات

-

فروش محصولات کشاورزی (۱۲۰ میلیون) → معاف از مالیات ✅

-

فروش بذر و کود (۸۰ میلیون) → مشمول مالیات ✅

پس درآمد مشمول مالیات = ۸۰ میلیون ریال

۲. تخصیص هزینهها

هزینه پرسنل تولید: ۳۰ میلیون مربوط به کشاورزی → قابل کسر نیست

هزینه اداری: ۲۰ میلیون مشترک → باید به نسبت درآمد تقسیم شود

-

نسبت درآمد بازرگانی = ۸۰ / (۸۰+۱۲۰) = ۰.۴

-

هزینه اداری مربوط به بازرگانی = ۲۰ × ۰.۴ = ۸ میلیون

-

هزینه اداری مربوط به کشاورزی = ۲۰ × ۰.۶ = ۱۲ میلیون (قابل کسر نیست)

هزینه مالی: ۱۰ میلیون مشترک → به نسبت مشابه تقسیم میکنیم:

-

بازرگانی = ۱۰ × ۰.۴ = ۴ میلیون

-

کشاورزی = ۱۰ × ۰.۶ = ۶ میلیون (قابل کسر نیست)

هزینه توزیع و فروش: ۱۵ میلیون → مربوط به بازرگانی = ۱۵ میلیون ✅

مصرف بذر و کود: ۴۵ میلیون → فرض میکنیم ۲۰ میلیون بازرگانی و ۲۵ میلیون کشاورزی

-

بازرگانی = ۲۰ ✅

-

کشاورزی = ۲۵ ❌

هزینه ماموریت خارجی: ۲۵ میلیون → سقف قانونی ۲۰ میلیون

-

بازرگانی = ۲۰ میلیون قابل قبول

-

۵ میلیون مازاد → غیرقابل قبول ❌

هزینه تبلیغات: ۱۲ میلیون مشترک → تقسیم به نسبت درآمد

-

بازرگانی = ۱۲ × ۰.۴ = ۴.۸ ✅

-

کشاورزی = ۱۲ × ۰.۶ = ۷.۲ ❌

۳. جمع هزینههای قابل قبول مالیاتی بازرگانی 💵

| شرح | مبلغ قابل قبول |

|---|---|

| هزینه اداری | ۸ |

| هزینه مالی | ۴ |

| هزینه توزیع و فروش | ۱۵ |

| مصرف بذر و کود | ۲۰ |

| هزینه ماموریت خارجی | ۲۰ |

| هزینه تبلیغات | ۴.۸ |

| جمع هزینهها | ۷۱.۸ میلیون ریال |

۴. محاسبه سود مشمول مالیات

-

درآمد بازرگانی = ۸۰ میلیون

-

هزینههای قابل قبول = ۷۱.۸ میلیون

سود مشمول مالیات = ۸۰ – ۷۱.۸ = ۸.۲ میلیون ریال ✅

۵. نکات مهم تکس فارس 💡

-

تمام هزینهها مستند و پرداختهای بالای ۵۰ میلیون از طریق بانک انجام شده، بنابراین پذیرش مالیاتی مشکلی ندارد

-

هزینههای مربوط به فعالیت کشاورزی یا درآمد معاف، در محاسبه سود مشمول مالیات لحاظ نشده

-

هزینههای مازاد سقف قانونی (ماموریت خارجی) یا هزینههای بخش معاف، غیرقابل قبول هستند

نتیجه نهایی 📌

درآمد مشمول مالیات شرکت صبا = ۸.۲ میلیون ریال

این مثال پیچیده همه نکات کلیدی: تقسیم هزینه مشترک، سقف قانونی، فعالیت معاف و مشمول، پرداخت بانکی و محاسبه سود را شامل میشود و کاملاً با قوانین تکس فارس سازگار است.

هزینههای قابل قبول مالیاتی از نگاه ماده ۱۴۸ قانون مالیاتهای مستقیم 💼💡

در ماده ۱۴۷، اصول کلی هزینههای قابل قبول مالیاتی بیان شد و حالا ماده ۱۴۸ وارد جزئیات میشود و میگه چه هزینههایی در شرکتها و کسبوکارها معمولاً قابل قبول مالیاتی هستن و سازمان امور مالیاتی چطور اونها رو حسابرسی میکنه. البته این ماده نمیگه که چطوری باید این هزینهها رو تو اظهارنامه یا صورتهای مالی نشون بدیم، بلکه بیشتر برای فهم قانون و پذیرش مالیاتی هست.

بند ۱ ماده ۱۴۸: قیمت خرید کالای فروخته شده و مواد مصرفی 🛒📦

-

مهمترین هزینه تو هر کسبوکاری که فعالیتش بازرگانی، تولید یا پیمانکاری هست، همین بهای تمام شده کالای فروش رفته یا پروژه ساخته شده است.

-

این بهای تمام شده باید منطقی و مطابق استانداردهای حسابداری محاسبه بشه.

-

حسابدارها یا هر کسی که مسئول تهیه صورتهای مالی و اظهارنامه مالیاتی هست، باید تسلط کافی روی موضوع بهای تمام شده و موجودی کالا (طبق استاندارد حسابداری شماره ۸) داشته باشه.

💡 نکته کاربردی:

فرض کن یک شرکت تولیدی، چند محصول داره و یه سری مواد اولیه مصرف میکنه. برای محاسبه هزینه قابل قبول مالیاتی، باید کل هزینه خرید مواد اولیهای که برای تولید محصول مصرف شده و همچنین قیمت خرید کالایی که فروخته شده رو دقیق ثبت کنیم. اینطوری هم سازمان مالیاتی پذیرفته و هم سود واقعی شرکت مشخص میشه.

مثال ملموس:

شرکت «صنایع سبز» محصولات کشاورزی و تجهیزات باغبانی میفروشه.

-

هزینه خرید بذر و کود که مصرف شده: ۴۵ میلیون ریال

-

قیمت خرید تجهیزات فروخته شده: ۳۰ میلیون ریال

✅ هزینه قابل قبول مالیاتی برای اظهارنامه = ۴۵ + ۳۰ = ۷۵ میلیون ریال

🔹 بدون ثبت دقیق این هزینهها، حتی اگه کالا فروخته شده باشه یا مواد مصرف شده باشه، ممکنه سازمان مالیاتی آنها رو قبول نکنه و سود مشمول مالیات شما بیشتر محاسبه بشه.

بهای تمام شده کالای فروش رفته در شرکتهای بازرگانی 💼📦

اگه یه شرکت بازرگانی داری، یکی از مهمترین بخشهای کار حسابداری و مالیات، محاسبه بهای تمام شده کالای فروش رفتهه. این هزینه، ستون اصلی برای تعیین سود واقعی و درآمد مشمول مالیاته و سازمان مالیاتی خیلی بهش حساسه.

فرمول محاسبه 🧮

برای محاسبه بهای تمام شده کالای فروخته شده، معمولا از این فرمول ساده استفاده میکنن:

بهای تمام شده کالای فروش رفته = موجودی اول دوره + خرید طی دوره – موجودی پایان دوره

💡 این فرمول بهت کمک میکنه بدونی برای هر کالا چقدر هزینه واقعی مصرف شده و چقدر از اون رو میتونی به عنوان هزینه قابل قبول مالیاتی ثبت کنی.

نکته کاربردی حسابداری ⚡

اما فقط فرمول کافی نیست! برای اینکه این عدد واقعی و مورد قبول سازمان مالیاتی باشه، باید گزارش گردش موجودی کالا یا بهای تمام شده کالای فروش رفته رو به صورت ردیف به ردیف هر کالا داشته باشی.

مثلا تو یه جلسه حسابرسی غیرمالیاتی، ممیز مالیاتی یا مشاور تکس فارس ازت میخواد که دقیقاً نشون بدی هر کالا از اول دوره تا آخر دوره چقدر بوده و چه مقدار خرید و فروش شده.

مثال ملموس 🌾🛒

فرض کن شرکت «بازرگانی سبز» ۳ نوع کالا داره:

-

موجودی اول دوره: ۵۰۰ عدد

-

خرید طی دوره: ۱۰۰۰ عدد

-

موجودی پایان دوره: ۳۰۰ عدد

بهای تمام شده کالای فروش رفته = ۵۰۰ + ۱۰۰۰ – ۳۰۰ = ۱۲۰۰ عدد

پس ۱۲۰۰ عدد کالا در این دوره فروخته شده و بهای اون، هزینه قابل قبول مالیاتی شرکت خواهد بود.

شرکت…………

گردش موجودی کالا………

برای دوره مالی منتهی به……

نکات مهم در جدول بهای تمام شده کالای فروش رفته 🧾📊

وقتی داری بهای تمام شده کالای فروش رفته رو ثبت میکنی، چند نکته کلیدی هست که حتما باید رعایت بشه تا سازمان مالیاتی اون رو قبول کنه و مشکلی پیش نیاد:

۱. موجودی اول دوره 🔄

موجودی اول دوره یعنی همون کالایی که از سال قبل تو انبار داری. این عدد از لحاظ تعداد، قیمت واحد و مبلغ کل باید دقیقاً با موجودی پایان دوره سال قبل همخوانی داشته باشه.

💡 ممیز مالیاتی معمولاً گردش موجودی کالای سال جاری رو با سال قبل مقایسه میکنه تا مطمئن بشه عددها درست ثبت شدن. پس همیشه گزارشها و اسناد رو آماده داشته باش!

۲. خرید طی دوره 🛒

وقتی میگیم «خرید»، منظور فقط قیمت اصلی کالا نیست! هر هزینهای که مستقیماً مربوط به خرید کالا باشه هم جزو خرید حساب میشه، مثل:

-

حقوق و دستمزد مرتبط با خرید

-

عوارض گمرکی

-

هزینه حمل و نقل کالا 🚚

همچنین اگه تخفیف تجاری گرفته شده باشه، اون رو باید از بهای خرید کم کرد.

💡 به این ترتیب، بهای تمام شده کالا دقیق و مطابق استاندارد حسابداری خواهد بود و به عنوان هزینه قابل قبول مالیاتی به رسمیت شناخته میشه.

ممیز مالیاتی چطور خریدهای شما رو بررسی میکنه؟ 🕵️♂️💼

وقتی شما کالایی میخرید و اون رو تو دفاتر ثبت میکنید، ممیز مالیاتی چند مرحله داره که مطمئن بشه همه چیز درست و قانونی ثبت شده. بیایم قدم به قدم با هم ببینیم:

۱. مقایسه با دفاتر قانونی 📚

اول از همه ممیز مبلغ خرید ثبت شده تو جدول بهای تمام شده رو با تراز آزمایشی و دفاتر قانونی شما مقایسه میکنه.

💡 هر مغایرت کوچیک یا بزرگ میتونه باعث برگشت هزینه بشه و در موارد جدی، حتی دفاتر شما رد بشه!

۲. تطبیق با گزارش معاملات فصلی شما 📊

بعد، ممیز بررسی میکنه که مبلغ خرید ثبت شده در جدول با گزارش معاملات فصلی خود شما همخوانی داشته باشه.

۳. تطبیق با گزارش معاملات فصلی فروشنده 🏷️

ممیز یه قدم جلوتر میره و گزارش معاملات فصلی فروشندهها رو هم با خرید شما تطبیق میده تا مطمئن بشه هیچ اختلافی وجود نداره.

۴. بررسی اعتبار فروشنده ✅

ممیز بررسی میکنه که فروشندهای که ازش خرید کردی، جزو فهرست مودیان فاقد اعتبار در evat.ir نباشه.

💡 این مرحله خیلی مهمه، چون اگه فروشنده اعتبار کافی نداشته باشه، حتی اگه همه مدارک درست باشه، هزینه ممکنه مورد قبول واقع نشه.

۵. تطبیق کاردکس کالا 📦

ممیز نمونهای از کالاها رو انتخاب میکنه و کاردکس انبار رو بررسی میکنه. جمع تعداد کالاها باید با:

-

موجودی اول دوره

-

تعداد خرید

-

کالای فروش رفته

-

موجودی پایان دوره

مطابقت داشته باشه.

۶. بررسی تغییرات موجودی 🏭

ممیز همچنین نگاه میکنه که موجودی کالا در طول سال منفی نشده باشه. این یعنی هیچ وقت کالا بیش از موجودی فروخته نشده باشه.

۷. ارزشگذاری و بهای تمام شده 💰

آخرین مرحله اینه که ممیز بررسی میکنه بهای تمام شده کالای پایان دوره با استانداردهای حسابداری مطابقت داشته باشه و درست محاسبه شده باشه.

💡 رعایت این مراحل باعث میشه که هزینههای شما به عنوان هزینه قابل قبول مالیاتی پذیرفته بشه و مشکلی در اظهارنامه مالیاتی پیش نیاد.

روشهای ارزشگذاری موجودی پایان دوره 📦💰

وقتی میخوای موجودی پایان دوره شرکتت رو ارزشگذاری کنی، استاندارد حسابداری شماره ۸ چند روش مشخص کرده که رایجترینشون اینها هستن:

🟢 اولین صادره از اولین وارده (FIFO)

این روش خیلی سادهست: کالایی که اول خریدی، اول فروخته میشه. یعنی موجودی آخر دوره بیشتر شامل کالاهای تازه خریداری شده است.

🟢 میانگین موزون

اینجا قیمت خرید همه کالاها رو با هم جمع میکنیم و تقسیم بر تعداد میکنیم تا قیمت متوسط هر کالا به دست بیاد. بعد با همین میانگین موجودی پایان دوره ارزشگذاری میشه.

🟢 شناسایی ویژه

این روش برای کالاهای خاص یا گرانقیمت کاربرد داره، جایی که هر کالا به صورت جداگانه شناسایی و ارزشگذاری میشه.

🟢 روش خرده فروشی

اینجا هدف ارزشگذاری موجودی بر اساس قیمت فروش نهایی و بعد کسر سود پیشبینی شدهه. این روش بیشتر برای فروشگاهها و خردهفروشیها استفاده میشه.

🟢 روش هزینه یابی استاندارد

این روش بر اساس هزینه استاندارد تعیین شده برای تولید یا خرید کالا ارزشگذاری انجام میشه و بیشتر در شرکتهای تولیدی کاربرد داره.

💡 روشهای دیگه مثل موجودی پایه یا اولین صادره از آخرین وارده (LIFO) هم در استاندارد اشاره شدن، اما استفاده ازشون ممنوعه.

⚡ پیشنهاد تکس فارس: اگه میخوای صورتهای مالی شرکتت رو درست تحلیل کنی و گزارشدهی به مدیر مالی داشته باشی، حتما راجع به این روشها و چگونگی اعمالشون در عمل اطلاعات کامل داشته باش.

برای علاقهمندان به جزئیات بیشتر، کتابهای حرفهایتر هم روشهایی مثل HIFO (بالاترین ثبت خرید) و NIFO (قیمت خرید آتی) معرفی میکنن و در شرایط خاص اجازه استفاده از روشهای پیشرفتهتر هم وجود داره.

بررسی بهای تمام شده در شرکتهای تولیدی با روشهای استاندارد 🏭📊

وقتی ممیزین مالیاتی یا حسابرسها میخوان بهای تمام شده کالا در شرکتهای تولیدی رو بررسی کنن، معمولا از روش هزینهیابی استاندارد استفاده میکنن. هدفشون اینه که مطمئن بشن قیمت کالاهای فروخته شده منطقی و مطابق با واقعیت حساب شده و تعداد کالاهای فروش رفته با گزارش فروش همخوانی داشته باشه.

مثال عملی برای گردش موجودی سال ۱۴۰۲ 🗓️📦

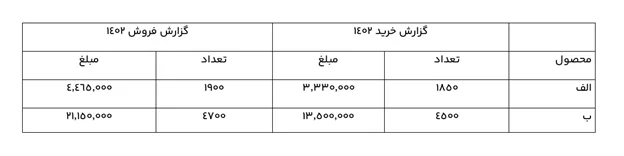

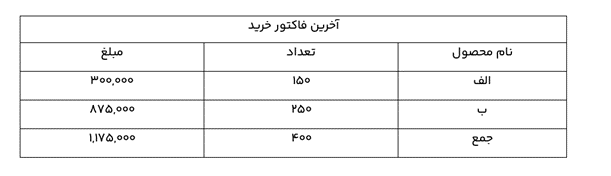

فرض کنیم میخوایم گردش موجودی ۱۴۰۲ رو با روش میانگین محاسبه کنیم. مراحل کار به شکل زیره:

۱️⃣ موجودی اول دوره: ابتدا موجودی پایان سال ۱۴۰۱ رو وارد قسمت موجودی اول دوره سال ۱۴۰۲ میکنیم.

۲️⃣ ثبت خریدها: خریدهای سال ۱۴۰۲ رو از نظر تعداد و مبلغ مطابق گزارش خرید وارد میکنیم.

۳️⃣ محاسبه تعداد آماده برای فروش: تعداد موجودی اول دوره + تعداد خرید = تعداد آماده برای فروش.

۴️⃣ محاسبه مبلغ آماده برای فروش: مبلغ موجودی اول دوره + مبلغ خرید = مبلغ آماده برای فروش.

۵️⃣ فی میانگین: مبلغ آماده برای فروش ÷ تعداد آماده برای فروش = فی میانگین هر کالا.

۶️⃣ بهای تمام شده کالای فروش رفته: تعداد فروش کالا × فی میانگین آماده برای فروش = مبلغ بهای تمام شده کالای فروش رفته.

۷️⃣ موجودی پایان دوره:

-

تعداد موجودی پایان دوره = تعداد آماده برای فروش – تعداد فروش رفته

-

مبلغ موجودی پایان دوره = تعداد موجودی پایان دوره × فی میانگین

محاسبه بهای تمام شده به روش FIFO 🏷️

اگر بخوایم روش FIFO رو به کار ببریم، یعنی:

کالایی که اول خریدیم، اول فروخته میشه و موجودی پایان دوره شامل تازهترین خریدهاست. مراحل به شکل زیره:

۱️⃣ موجودی پایان دوره سال قبل رو به عنوان موجودی اول دوره وارد میکنیم.

۲️⃣ خریدهای جدید از نظر تعداد و مبلغ وارد میکنیم.

۳️⃣ تعداد آماده برای فروش = موجودی اول دوره + تعداد خرید

۴️⃣ مبلغ آماده برای فروش = مبلغ موجودی اول دوره + مبلغ خرید

۵️⃣ بهای تمام شده کالای فروش رفته = تعداد فروش × فی اولین خریدها

۶️⃣ موجودی پایان دوره:

-

تعداد موجودی پایان دوره = تعداد آماده برای فروش – تعداد فروش رفته

-

مبلغ موجودی پایان دوره = تعداد موجودی پایان دوره × فی آخرین خریدها

۷️⃣ مبلغ بهای تمام شده کالای فروش رفته = مبلغ آماده برای فروش – مبلغ موجودی پایان دوره

💡 نکته تکس فارس: این روشها کمک میکنه تا صورتهای مالی دقیق و قابل اعتماد داشته باشی و ممیز مالیاتی هم هیچ ایرادی به گردش موجودی نگیره. اگه بخوای، میتونم همین مثال رو با اعداد واقعی و جدول آماده برات درست کنم تا خیلی راحت ببینی چجوری محاسبه میشه.

بند ۲ ماده ۱۴۸ قانون مالیاتهای مستقیم 🧾💼

وقتی صحبت از هزینههای استخدامی میشه، قانون خیلی شفاف گفته که این هزینهها باید متناسب با خدمت کارکنان و طبق مقررات استخدامی موسسه باشه. یعنی هزینههایی که صرف کارکنان میکنیم، فقط وقتی قابل قبول مالیاتی هستن که واقعی و مطابق قوانین باشه.

چه هزینههایی شامل میشه؟ 💰👷♂️

۱. مزایای غیرمستمر کارکنان ✨

این هزینهها شامل چیزایی هست که به صورت یکباره یا غیرمستمر به کارکنان پرداخت میشه، مثل:

-

پاداش و عیدی سال قبل

-

اضافه کار

-

هزینه سفر و فوقالعاده مسافرت

-

خواروبار و بهرهوری

💡 نکته تکس فارس: برای سفرها و فوقالعادهها، مخصوصا وقتی کارکنان به خارج از کشور میرن، نصاب و سقف هزینهها طبق آییننامه وزارت امور اقتصادی و دارایی و سازمان برنامه و بودجه تعیین میشه.

۲. حقوق و مزایای مستمر 🏢

این بخش شامل حقوق پایه سال ۱۴۰۴ و مزایای مستمر میشه، چه نقدی و چه غیرنقدی.

-

نکته مهم: مزایای غیرنقدی باید به قیمت تمام شده برای کارفرما حساب بشه تا قابل قبول مالیاتی باشه.

۳. بازخرید مرخصی 🗓️💵

طبق بخشنامه ۲۸۳۴۵ مورخ ۱۸/۷/۱۳۸۵، تنها وجوه پرداختی بابت بازخرید مرخصی کارکنان، وقتی طبق قوانین انجام شده باشه، جزو هزینههای قابل قبول مالیاتی محسوب میشه.

هزینههای استخدامی تکمیلی طبق قانون مالیاتهای مستقیم 🏥💼

وقتی حرف از هزینههای استخدامی و مزایای کارکنان میشه، فقط حقوق و عیدی نیست. قانون خیلی شفاف مشخص کرده که چه هزینههایی میتونن قابل قبول مالیاتی باشن و چه چیزهایی نه. بیاید با هم ببینیم این هزینهها شامل چی میشن:

۱. حقوق بازنشستگی و مزایای پایان خدمت 🎓💰

-

این بخش شامل حقوق بازنشستگی، وظیفه، پایان خدمت، خسارت اخراج و بازخرید کارکنان طبق قوانین موسسه هست.

-

نکته تکس فارس: حتی اگر این ذخایر قبلاً در حسابهای بانکی نگهداری شده باشن، باز هم شامل همین حکم میشن.

۲. هزینههای بیمه و درمان 🏥💉

-

وجوه پرداختی بابت بیمههای بهداشتی، بیمه عمر و بیمه حوادث ناشی از کار کارکنان جزو هزینههای قابل قبول محسوب میشن.

۳. پرداخت به سازمان تامین اجتماعی و پسانداز کارکنان 🏦📊

-

طبق مقررات، هر موسسه باید بخشی از حقوق سالانه کارکنان رو به سازمان تامین اجتماعی پرداخت کنه.

-

علاوه بر اون، تا ۳٪ حقوق سالانه هم میتونه بابت پسانداز کارکنان بر اساس آییننامه مربوطه ذخیره بشه.

۴. ذخیره حقوق و مابهالتفاوتها 💵📈

-

موسسه میتونه معادل یک ماه آخرین حقوق و دستمزد و همچنین مابهالتفاوت تعدیل حقوق سنوات قبل رو ذخیره کنه تا حقوق بازنشستگی و پایان خدمت کارکنان تأمین بشه.

۵. پرداخت به بازنشستگان 🎯

-

موسسه مجاز به پرداخت به بازنشستگان تا سقف یک دوازدهم معافیت مالیاتی ماده ۸۴ هست.

نکات بند ۲ ماده ۱۴۸ قانون مالیاتهای مستقیم 💼📝

وقتی حرف از هزینههای استخدامی و حقوق کارکنان میشه، قانون خیلی شفاف گفته که چه چیزی قابل قبول مالیاتی هست و چه چیزی نه. بیاید با هم ببینیم نکات مهم این بند چی هستن:

۱. مدیران و کارکنان موسسه 👨💼👩💼

-

مدیران اشخاص حقوقی که شغل موظف دارن، طبق تبصره ۲ ماده ۱۴۸ جزء کارکنان موسسه حساب میشن و حقوقشون به عنوان هزینه قابل قبول محسوب میشه.

-

اما در بنگاههای حقیقی یا مشاغل، حقوق مدیران، شرکا، همسر و فرزندان تحت تکفل به عنوان هزینه قابل قبول مالیاتی نیست؛ ولی هزینه سفر و فوقالعاده شغلی برای اونها قابل قبول هست.

۲. سقف و حد نصاب هزینهها 📊⏱

-

قانون برای بعضی هزینهها که احتمال سوء استفاده برای کاهش مالیات وجود داره، سقف تعیین کرده.

-

حقوق کارکنان تا حدی که قانون کار مشخص کرده، مورد قبول هست و شرکتهایی که دستورالعمل داخلی دارن، مشروط به تایید اداره کار، تا سقف دستورالعمل هم قابل قبول هست.

۳. حقوق افراد غیرکارمند ❌💰

-

اگر شخصی در استخدام موسسه نباشه، هزینهای که تحت سرفصل حقوق ثبت شده، مورد قبول مالیاتی نیست.

-

برای اثبات چنین هزینهای باید صورتحساب معتبر از طرف مقابل دریافت بشه و در یک سرفصل غیر از حقوق ثبت بشه.

۴. پاداش هیئت مدیره 🚫🎁

-

طبق بخشنامه ۲۳۲/۲۴۰۱/۲۸۳۴۵ مورخ ۱۸/۷/۱۳۸۵، پاداش هیئت مدیره مصوب مجمع عمومی به عنوان هزینه قابل قبول مالیاتی محسوب نمیشه.

آییننامههای هزینه سفر و فوقالعاده مسافرت مدیران 🌍✈️💼

وقتی بحث هزینه سفر و فوقالعاده مسافرت مدیران و کارکنان به خارج از ایران پیش میاد، قانون خیلی مشخص گفته که چه سقف و حد نصابی باید رعایت بشه. با هم مرور میکنیم:

۱. آییننامه شماره ۱۰۱۳۰/ت۱۲۲ – تاریخ ۲۵/۰۲/۱۳۶۷ 📜🕰

این آییننامه اجرایی مربوط به هزینه سفر و فوقالعاده مسافرت مدیران، بازرسان و کارکنان به خارج از ایران بود که بر اساس بند «ب» جزء ۲ ماده ۱۴۸ قانون مالیاتهای مستقیم مصوب ۰۳/۱۲/۱۳۶۶ تصویب شد.

✅ نکته مهم:

در این آییننامه برای هزینه سفر مدیران حد نصاب مشخص شده بود تا میزان هزینهها کنترل بشه. البته بعد از سالها، این اعداد و سقفها چندین بار اصلاح و بهروزرسانی شدهاند.

۲. آییننامه شماره ۲۱۰/۹۰۶۰ – تاریخ ۰۸/۰۲/۱۳۸۷ 🔄💰

در سال ۱۳۸۷، سازمان امور مالیاتی تصمیم گرفت حد نصاب هزینه سفر مدیران را افزایش بده و مبالغ را به روز کند. این اقدام به منظور هماهنگی با شرایط جدید و جلوگیری از سوءاستفادههای احتمالی بود.

📌 بنابراین، وقتی شما به عنوان مدیر یا حسابدار تکس فارس، قصد دارید هزینههای سفر و فوقالعاده مسافرت را ثبت کنید، حتماً باید:

-

سقف و حد نصاب اعلام شده توسط آییننامههای جدید رعایت شود

-

مدارک و مستندات سفر کاملاً آماده باشد تا در صورت بازرسی مالیاتی مشکلی پیش نیاید

هزینههای قابل قبول مالیاتی – بندهای ۳ تا ۷ ماده ۱۴۸ ق.م.م 💼📜💡

وقتی میخوایم هزینههای یه موسسه رو طبق قانون مالیاتهای مستقیم بررسی کنیم، بندهای ۳ تا ۷ ماده ۱۴۸ خیلی مهمن. با هم راحت و ساده مرورشون میکنیم:

💡 بند ۳ – کرایه محل موسسه 🏢

اگه موسسه محل کارش رو اجاره کرده باشه، مالالاجارهای که پرداخت میکنه با سند رسمی باید ثبت بشه. اگه اجاره رسمی نباشه، فقط در حد متعارف قبول میشه.

📌 نکته: این یعنی باید هزینهها منطقی و واقعی باشه، نه بیشتر از عرف بازار.

💡 بند ۴ – اجاره ماشینآلات و ادوات ⚙️

هر وسیله یا ماشینآلاتی که موسسه استفاده میکنه و اجارهای هستن، اجارهشون قابل قبول مالیاتیه.

📌 مهمه که حتما قرارداد اجاره موجود باشه و مبلغ واقعی پرداخت شده ثبت بشه.

💡 بند ۵ – هزینههای سوخت، برق و ارتباطات 🔌💡📞

تمام مخارج مربوط به سوخت، برق، آب، روشنایی، مخابرات و ارتباطات که برای فعالیت موسسه مصرف شده، جزو هزینههای قابل قبول مالیاته.

💡 یعنی هرچی برای کارکرد درست موسسه لازمه و سندش موجوده، قابل قبول هست.

💡 بند ۶ – بیمههای موسسه 🛡️

وجوهی که بابت بیمه عملیات یا دارایی موسسه پرداخت میکنید، جزو هزینههای قابل قبول مالیاتی محسوب میشه.

📌 فرقی نمیکنه بیمه آتشسوزی باشه یا بیمه حوادث کاری، تا وقتی مربوط به فعالیت موسسه باشه، مورد قبول هست.

💡 بند ۷ – حقالامتیاز، عوارض و مالیاتها 💵🏛️

حقالامتیاز و همچنین حقوق، عوارض و مالیاتهایی که موسسه به شهرداریها یا وزارتخانهها و موسسات دولتی میده، جزو هزینههای قابل قبولن.

❌ البته مالیات بر درآمد و جریمههای دولتی جزء این دسته نیستن و نباید ازشون کم بشه.

نکات بند ۷ ماده ۱۴۸ قانون مالیاتهای مستقیم 💼💡

وقتی صحبت از هزینهها و مالیات میشه، بعضی چیزا هست که باید بدونید تا سر حساب و کتاب مالیاتی مشکلی پیش نیاد:

💰 مالیات بر درآمد

طبق استانداردهای حسابداری، مالیات بر درآمد بهعنوان هزینه ثبت میشه، اما نکته مهم اینه که جزو هزینههای قابل قبول مالیاتی نیست. یعنی نمیتونی این هزینه رو از درآمد مشمول مالیات کم کنی.

📌 مالیاتهای تکلیفی

اگر مالیات تکلیفی به درستی کسر و پرداخت بشه، اصلاً هزینه محسوب نمیشه. ولی اگه طرف مقابل قبول نکنه که مالیات ازش کسر بشه، اونجا شما هزینه رو در دفاتر ثبت میکنید، ولی باز هم جزو هزینههای قابل قبول مالیاتی نیست.

⚠️ جرائم پرداختی به دولت و شهرداریها

این جرائم هم جزء هزینههای قابل قبول نیستن. ولی یک استثنا وجود داره: جریمههایی که به بانکها پرداخت شده باشه، طبق رای شماره ۱۲۳۵۶/۴/۳۰ مورخ ۲۹/۱۰/۱۳۷۱، قابل قبول هستن.

💡 نکته مهم:

طبق بخشنامه شماره ۲۰۰۶۴/۲۰۰ مورخ ۱۱/۱۰/۱۳۹۱، اگر جرمی به خاطر عدم انجام تکالیف قانونی بر شخصی تحمیل بشه، چون در قانون پیشبینی نشده، این جرایم به عنوان هزینه قابل قبول مالیاتی پذیرفته نمیشن.

🏦 استثنای جذاب:

بر اساس بند ۱۸ ماده ۱۴۸ ق.م.م، جریمههایی که برای عملیات موسسه به بانکها، صندوق تعاون، صندوقهای حمایت از توسعه کشاورزی، موسسات اعتباری غیر بانکی مجاز و شرکتهای لیزینگ پرداخت شده یا تخصیص یافته باشه، جزو هزینههای قابل قبول مالیاتی محسوب میشن.

بند ۸ ماده ۱۴۸ قانون مالیاتهای مستقیم 📚💼

این بند مربوط به هزینههای تحقیقاتی، آزمایشی و آموزشی، خرید کتاب و نشریات و لوحهای فشرده و همچنین هزینههای بازاریابی، تبلیغات و شرکت در نمایشگاههاست، که طبق آییننامهای که سازمان امور مالیاتی پیشنهاد داده و وزیر اقتصاد تصویب کرده، قابل قبول مالیاتی هستند.

نکات مهم بند ۸ ماده ۱۴۸ ⚡

📝 آییننامه مربوطه:

آییننامه شماره ۲۱۱/۴۱۲۴/۳۷۷۲۳ مورخ ۱۳۸۱/۰۷/۲۲ تعریف کاملی از هزینههای تحقیقاتی، آزمایشی، آموزشی، خرید کتاب، نشریات، لوح فشرده و هزینههای بازاریابی و تبلیغات نمایشگاهی ارائه داده و شرایط پذیرش این هزینهها مشخص شده. البته بخش آخر بند ۳ طبق دادنامه شماره ۴۱ مورخ ۱۳۹۷/۰۱/۲۱ هیأت عمومی دیوان عدالت اداری ابطال شد.

💼 هزینه بازاریابها:

اگر بازاریابها تحت استخدام موسسه باشند و در لیست بیمه باشند، این هزینهها جز سرفصل حقوق محسوب میشه و برای اثباتش، کافیست لیست حقوق و بیمه رو داشته باشید. اما برای بازاریابهای آزاد و غیر استخدامی، حتماً باید صورتحساب معتبر داشته باشید.

📊 هزینههای تبلیغات قبل از بهرهبرداری:

این هزینهها باید به عنوان دارایی ثبت بشن و به مرور طی ۱۰ سال مستهلک بشن.

🎓 هزینههای آموزش پرسنل:

هزینههایی که مرتبط با فعالیت موسسه هستن و در قالب همایش، دورههای کوتاهمدت یا ضمن خدمت انجام میشن، قابل قبول مالیاتی هستند. اما هزینه ادامه تحصیل دانشگاهی، جزو هزینههای قابل قبول مالیاتی نیست.

بند ۹ ماده ۱۴۸ قانون مالیاتهای مستقیم ⚖️💰

این بند درباره هزینههایی هست که برای جبران خسارت وارده به موسسه پرداخت میشه، البته با چند شرط مهم:

۱️⃣ خسارت واقعی باشه، یعنی واقعا اتفاق افتاده باشه.

۲️⃣ موضوع و میزان خسارت مشخص باشه، بدون ابهام.

۳️⃣ طبق قانون یا قرارداد، جبرانش به عهده کس دیگهای نباشه یا اصلا از طریق کس دیگه جبران نشده باشه.

نکات مهم بند ۹ ماده ۱۴۸ 📌

📄 آییننامه مربوطه:

آییننامه شماره ۱۳۸۲/۴۲۹۹/۲۱۱ مورخ ۱۳۸۱/۰۷/۰۷ برای این بند اجرایی شده بود و شرط چهارم برای قبول هزینه خسارت رو مشخص کرده بود. اما این بند از آییننامه، با دادنامه شماره ۹۹۰۹۹۷۰۹۰۵۸۱۰۷۵۶ مورخ ۱۳۹۹/۰۶/۱۸ و بخشنامه شماره ۲۱۰/۹۹/۵۶ مورخ ۱۳۹۹/۰۷/۲۱، ابطال شد. بنابراین الان اثبات خسارت کمی راحتتر شده و محدودیت قبلی برداشته شده.

بند ۱۰ ماده ۱۴۸ قانون مالیاتهای مستقیم 🎉🏋️♂️

این بند درباره هزینههای فرهنگی، ورزشی و رفاهی کارگرانه. سازمانها میتونن تا حداکثر ۱۰,۰۰۰ ریال به ازای هر کارگر بابت این هزینهها به وزارت کار و امور اجتماعی پرداخت کنن و این مبلغ جزو هزینههای قابل قبول مالیاتی محسوب میشه

بند ۱۱ ماده ۱۴۸ قانون مالیاتهای مستقیم 💸📋

این بند درباره ذخیره مطالباتی هست که احتمال میره وصولشون سخت باشه یا حتی لاوصول بشه، البته با چند شرط مهم:

۱️⃣ مرتبط با فعالیت موسسه باشه، یعنی طلب از کاری باشه که موسسه انجام داده.

۲️⃣ احتمال غالب برای وصول نشدن وجود داشته باشه، یعنی واقعاً شانس کمی برای گرفتن پول هست.

۳️⃣ در دفاتر موسسه به حساب مخصوص ثبت شده باشه تا زمانی که طلب وصول بشه یا واقعاً لاوصول بودنش محقق بشه.

💡 آییننامه مربوط به این بند هم توسط سازمان امور مالیاتی کشور تهیه و به تصویب وزیر امور اقتصاد و دارایی رسیده تا نحوه اجرای اون مشخص باشه.

نکات مهم بند ۱۱ ماده ۱۴۸ 📌

📄 آییننامه مرتبط:

آییننامه شماره ۱۳۸۱/۴۳۰۰/۲۱۱ مورخ ۱۳۸۱/۰۷/۰۷ به صورت اجرایی برای هزینه مطالبات مشکوکالوصول تدوین شده بود و ۷ شرط برای پذیرش هزینه تعیین کرده بود. اما بند ۴ این آییننامه طبق دادنامه شماره ۱۴۰۱۰۹۹۷۰۹۰۵۸۱۰۴۲۸ مورخ ۱۴۰۱/۰۳/۰۳ از سوی دیوان عدالت اداری ابطال شد.

💡 نکته مهم دیگه:

هیچکدوم از روشهای ذخیرهگیری درصدی از فروش، درصدی از مانده حسابهای دریافتنی یا روش تجزیه و تحلیل سنی توسط قانون برای محاسبه هزینه مطالبات مشکوکالوصول پذیرفته نیست. تنها راه، ثبت هزینه به میزان طلب مشخصی هست که شرایط بند و آییننامه رو داشته باشه.

بند ۱۲ ماده ۱۴۸ ق.م.م

یعنی یه قانون بهت میگه که اگه یه شرکت یا حتی یه شخص، تو یه سال ضرر کرده باشه، میتونه این ضرر رو به حساب سال بعدش بزنه!

یه جورایی مثله این میمونه که:

فرض کن تو یه بازی، امتیازت منفی شده. قانون بهت اجازه میده این امتیاز منفی رو از امتیازهای مثبت سالای بعدت کم کنی تا بالاخره صفر بشی و دوباره شروع کنی.

حالا چندتا نکته ریز و درشت داره که باید بدونیش:

مهم: ضرری قبول میشه که ممیز مالیاتی ببینه و تأیید کنه. ممکنه خودت تو دفاترت یه عددی رو به عنوان ضرر نوشته باشی، اما اداره مالیات بگه: “نه بابا، من اینو قبول ندارم”. پس اون عدد نهایی که ممیز میده، همونیه که میتونی برای سالای بعد استفاده کنی.

کته آرامشبخش: اگه بین ضرر خودت و ضرری که اداره مالیات تأیید کرده یه اختلاف کوچیک باشه، لازم نیست بری صورتهای مالیت رو دوباره نویسی کنی یا سند بزنی. خود اداره مالیات حساب و کتابش رو میکنه.

یه بخشنامه قدیمی اما مهم (مربوط به سال ۸۵) هم اینو تأیید میکنه و میگه دقیقاً باید چطوری عمل بشه.

یه محدودیت مهم: فرض کن برای سال ۱۴۰۲، ۱۰۰ میلیون ضرر داشتی و اون رو برای سال ۱۴۰۳ آوردی. اما تو سال ۱۴۰۳، یه سری از هزینههات رو ممیز مالیاتی قبول نکرد و گفت سود تو بیشتر شده. در این حالت دیگه حق نداری از همون ۱۰۰ میلیون ضرر سال قبلت، بیشتر از سود جدیدت کم کنی. در واقع ممیز میگه: “سود امسالت اینه، فقط همون اندازه میتونی از ضرر قبلی استفاده کنی، مابقی رو بذار برای سالای بعد.”

خیلی خب! بیایید با یه مثال کاملاً ساده و خودمونی این قانون رو توی عمل ببینیم. فرض کنیم یه شرکت به اسم “شرکت میلاد” داریم که داستان مالیاتش این شکلی شده:

ماجرای شرکت میلاد:

سال ۱۳۹۵: شرکت میلاد به اداره مالیات گفت: “من امسال ۲۰۰۰ ریال ضرر کردم!” اما ممیز مالیات بعد از بررسی دفاتر گفت: “من فقط ۱۵۰۰ ریال از این ضرر رو قبول دارم.”

سال ۱۳۹۶: شرکت میلاد اعلام کرد که امسال ۸۰۰ ریال سود کرده. اما باز هم موقع رسیدگی، ممیز مالیات ۴۰۰ ریال از هزینههاش رو قبول نکرد.

حالا با این شرایط، سوالای زیر پیش میاد:

سوال اول: مالیاتی که شرکت میلاد اول برای سال ۱۳۹۶ حساب کرده بود چقدر بوده؟

جواب: اصلاً مالیاتی نمیداد! چرا؟ چون اون ۱۵۰۰ ریال ضرر تأییدشده از سال قبل رو داشت. این ضرر رو آورده بود جلوی سود ۸۰۰ ریالی امسال. وقتی سود ۸۰۰ تومن رو از ضرر ۱۵۰۰ تومن کم کنی، دیگه چیزی باقی نمیمونه که مالیات داشته باشه. پس مالیات ابرازیش تو این سال “صفر” بوده.

سوال دوم: بعد از سال ۱۳۹۶، چقدر از اون ضرر هنوز باقی مونده که بشه توی سالای بعد ازش استفاده کرد؟

جواب: بیایید حساب کنیم. ضرر تأییدشده ۱۵۰۰ ریال بود. شرکت توی سال ۱۳۹۶، ۸۰۰ ریال ازش استفاده کرد (همون مقداری که سود داشت). پس:

۱۵۰۰ (ضرر کل) – ۸۰۰ (مصرف شده در سال ۹۶) = ۷۰۰ ریال

پس ۷۰۰ ریال از این ضرر، مثل یک “اعتبار” برای سالهای آینده (مثلاً ۱۳۹۷ به بعد) باقی موند.

سوال سوم: حالا که ممیز مالیات ۴۰۰ ریال از هزینههاش رو قبول نکرده، مالیات نهایی سال ۱۳۹۶ چقدر میشه؟

جواب: اینجا یه نکته مهم وجود داره! قانون فقط اجازه میده که ضرر سال قبل رو از روی “سود ابرازی” خود شرکت کم کنی، نه از سودی که ممیز مالیات بهت تحمیل میکنه!

– سود ابرازی شرکت: ۸۰۰ ریال

– این سود، قبلاً کاملاً با اون ضرر سال قبل پوشش داده شده بود.

– اما حالا، ممیز مالیات ۴۰۰ ریال به سود شرکت اضافه کرده (چون ۴۰۰ ریال از هزینههاش رو رد کرده).

– شرکت دیگه حق نداره برای پوشش این ۴۰۰ ریال جدید، از همون ۷۰۰ ریال ضرر باقیمونده استفاده کنه!

پس چیکار میشه کرد؟ این ۴۰۰ ریال جدید، کاملاً مشمول مالیات میشه. اگر نرخ مالیات رو مثلاً ۲۵% در نظر بگیریم، مالیات شرکت میلاد برای سال ۱۳۹۶ میشه: ۱۰۰ ریال.

نکته کلیدی این داستان چیه؟

اینکه اگه اداره مالیات سود تو رو افزایش بده، تو نمیتونی برای فرار از مالیات اون افزایش، بری از ضررهای باقیمونده از سالای قبل استفاده کنی. اون ضررها فقط برای پوشش “سودهای اصلی” خودت هستن.

هزینههای ریز و درشت محل شرکت (اگر اجارهای باشه):

یعنی اگه محل کارت اجارهست، کلیه مخارج کوچیکی که تو عرف و عادت معمول، به عهده مستأجر (همون کسی که اجاره کرده) هست رو میتونی جزو هزینهها بزنی. مثلاً قبض برق و گاز و تلفن محل، هزینههای تعمیرات جزیی و نظافت که معمولاً مستأجر میپردازه.

هزینههای نگهداری از محل شرکت (اگر ملکی باشه):

یعنی اگه خودت صاحب اون محل هستی و اجارهای نمیدی، کلیه مخارجی که برای حفظ، مرمت و نگهداری از اون ساختمان یا دفتر انجام میدی، قابل کسر کردنه. مثلاً هزینه رنگآمیزی، تعمیرات، نظافت و موارد مشابه.

هزینههای حمل و نقل:

پتمامی مخارجی که بابت جابهجایی کالا، مواد اولیه یا هر چیزی مربوط به کارت پرداخت میشه، اینجا جا میگیره. از کرایه حمل گرفته تا هزینه سوخت ماشینهای شرکت.

دستهای از مخارج متفرقه:

این مورد چندتا هزینه مختلف رو پوشش میده:

ایاب و ذهاب: هزینههای رفتوآمد پرسنل (البته معمولاً با شرایط و قوانین خاص خودش).

ذیرایی: مخارجی که بابت پذیرایی از مهمانان تجاری و مشتریان انجام میدی.

انبارداری:کلیه هزینههای مربوط به اجاره یا نگهداری انبار، حقوق انباردار و موارد مشابه.

حقالزحمهها و هزینههای خدمات تخصصی:

این بخش یه لیست نسبتاً بلندبالاست و شامل حقالزحمههایی میشه که به افراد خارج از شرکت بابت خدمات تخصصی میپردازی. مثلاً:

– حقالعمل و دلالی (پورسانت)

– حقالوکاله (به وکیل)

– حقالمشاوره (به مشاوران مدیریت، مالی، فنی و…)

– حق حضور در جلسات

– هزینه حسابرسی و خدمات مالی

– هزینههای نرمافزاری و طراحی سیستمهای مورد نیاز شرکت

– هزینه بازرسی

– هرگونه هزینه کارشناسی دیگه که مربوط به کارت باشه

– و در نهایت، حقالزحمه بازرس قانونی شرکت

یه نکته خیلی مهم:

برای اینکه این هزینهها توسط اداره مالیات قبول بشه، باید واقعی باشن و به فعالیت شرکت مربوط. علاوه بر این، باید حتماً مدارک و اسناد محکم (مثل فاکتور، قبض، قرارداد و رسید) براشون وجود داشته باشه تا ممیز مالیات اونها رو تأیید کنه.

بند ۱۸ ماده ۱۴۸ ق.م.م

به زبان خیلی ساده، اگه شرکتت وامی از بانک یا موسسات مالی معتبر (مثل صندوق تعاون یا شرکتهای لیزینگ مجاز) گرفته باشه و بابت این وام، سود یا کارمزد پرداخت کرده باشه، میتونی این پولها رو به عنوان “هزینه” از درآمدت کم کنی و در نتیجه مالیات کمتری بپرسی.

حالا بریم سراغ یه مثال مهم که خیلی وقتا اتفاق میافته:

فرض کن “شرکت کوهستان” یه وام ۲ میلیارد تومانی از بانک گرفته. روی کاغذ، این وام به نام خود شرکت هست. اما در عمل، این پول رو برداشته و به حساب یکی از شرکا یا سهامدارانش واریس کرده تا اون شخص برای کار شخصی خودش استفاده کنه.

در این حالت، اداره مالیات میاد و میگه: “ببین دوست من! این وام اصلاً برای “عملیات موسسه” تو خرج نشده! پس من آن سود و کارمزدی که تو به بانک پرداخت کردی رو به عنوان “هزینه قابل قبول” ازت نمیپذیرم.”

یعنی چی؟ یعنی وقتی مالیات شرکت رو حساب میکنن، اون مبلغ سود بانکی رو به درآمد شرکت اضافه میکنن و شرکت باید مالیات بیشتری بده!

اداره مالیات چطوری این رو بررسی میکنه؟

براش مهمه که تو ثابت کنی این وام واقعاً برای پیشبرد کارهای خود شرکت استفاده شده. مثلاً:

– آیا برای خرید ماشینآلات جدید گرفته شده؟

– آیا برای تأمین مواد اولیه استفاده شده؟

– آیا برای پرداخت بدهیهای شرکت بوده؟

برای اثبات این موضوع، باید مدارکت رو کامل باشه. مثلاً قرارداد وام، صورتحسابها، فاکتورهای خرید و مدارکی که نشون بده پول دقیقاً چطور و برای چه کاری خرج شده.

بند ۱۹ ماده ۱۴۸ ق.م.م

بهای ملزومات اداری و لوازمی که معمولا ظرف یک سال از بین میروند.

بند ۲۰ ماده ۱۴۸ ق.م.م

مخارج تعمیر و نگهداری ماشینآلات و لوازم کار و تعویض قطعات یدکی که به عنوان تعمیر اساسی تلقی نگردد.

بند ۲۱ ماده ۱۴۸ ق.م.م

هزینههای اکتشاف معادن که منجر به بهرهبرداری نشده باشد.

بند ۲۲ ماده ۱۴۸ ق.م.م

هزینههای مربوط به حق عضویت و حق اشتراک پرداختی مربوط به فعالیت موسسه

بند ۲۳ ماده ۱۴۸ ق.م.م

مطالبات لاوصول به شرط اثبات آن از طرف مودی مازاد بر مانده حساب ذخیره مطالبات مشکوک الوصول.

بند ۲۴ ماده ۱۴۸ ق.م.م

زیان حاصل از تسعیر ارز براساس اصول متداول حسابداری مشروط بر اتخاذ یک روش یکنواخت طی سالهای مختلف از طرف مودی.

بند ۲۵ ماده ۱۴۸ ق.م.م

ضایعات متعارف تولید.

بند ۲۶ ماده ۱۴۸ ق.م.م

ذخیره مربوط به هزینههای پرداختنی قابل قبول که به سال مورد رسیدگی ارتباط دارد.

بند ۲۷ ماده ۱۴۸ ق.م.م

هزینههای قابل قبول مربوط به سالهای قبلی که پرداخت یا تخصیص آن در سال مالیاتی مورد رسیدگی تحقق مییابد.

بند ۲۸ ماده ۱۴۸ ق.م.م

هزینه خرید کتاب و سایر کالاهای فرهنگی- هنری برای کارکنان و افراد تحت تکفل آنها تا میزان حداکثر پنج درصد(٪۵) معافیت مالیاتی موضوع ماده ۸۴ این قانون به ازای هر نفر.

بند ۲۹ ماده ۱۴۸ ق.م.م

۱. پسانداز برای گارانتی و خدمات پس از فروش:

اگه شرکتت کالایی رو میفروشه که گارانتی داره، میتونی از الان یه بخشی از سودت رو کنار بذاری به عنوان “ذخیره” برای هزینههای خدمات پس از فروشِ آینده. خوبیش اینه که اداره مالیات هم این ذخیره رو به عنوان یه “هزینه قابل قبول” میشناسه و میتونی از درآمدت کم کنی!

۲. تبصره اول (در مورد هزینههای پیشبینینشده):

یه دریچه امید هم هست! اگه یه هزینه منطقی و لازم برای کارت داشتی که توی این لیست بلندبالا نبود، ناامید نشو! سازمان امور مالیاتی میتونه با تأیید وزیر اقتصاد، اون هزینه رو هم به لیست موارد قابل قبول اضافه کنه.

۳. تبصره دوم (حقوق مدیران و مالکان):

این بخش یه تفاوت خیلی مهم بین “شرکت” (شخص حقوقی) و “مغازه/مؤسسه شخصی” (شخص حقیقی) قائل میشه:

اگه شرکت تو ثبتشده (شخص حقوقی): حقوقی که به مدیران و حتی صاحبان سهام میدی (البته اگه واقعاً تو شرکت مشغول به کار و موظف باشن) جزو هزینه قابل قبوله.

اما اگه کسبوکارت شخصی باشه (مثلاً یه مغازه): دیگه نمیتونی حقوق خودت، همسرت و فرزندانت رو (به جز هزینه سفر کاری) به عنوان هزینه برای کم کردن از مالیات قلمداد کنی! اداره مالیات این مورد رو قبول نمیکنه.

۴. تبصره سوم (یک امتیاز برای شرکتهای تعاونی):

شرکتهای تعاونی یه امتیاز خاص دارن! اون “ذخایری” که طبق قانون موظفن کنار بذارن (مثلاً برای آموزش اعضا یا توسعه تعاون)، میتونه به عنوان هزینه محسوب بشه و از درآمدشون کسر بشه.

حالا بریم سراغ یه مطلب خیلی کاربردی!

همه این مواردی که بالاتر گفتم، مربوط به “هزینههای قابل قبول” بود. اما یه قانون مهم دیگه هم هست به نام ماده ۱۴۹ که دقیقاً برعکس اینه و به “هزینههای غیرقابل قبول”میپردازه! یعنی یه سری هزینه رو مشخص میکنه که تحت هیچ شرایطی نمیتونی اونها رو از درآمدت کم کنی.

پس برای محاسبه درست مالیات، باید همون قدر که “هزینههای قابل قبول” رو بلدی، “هزینههای ممنوعه” رو هم بشناسی تا تو دام مالیاتی نیفتی!

برای درک کامل این موضوع، ما یه محصول داریم که بهت کمک میکنه همه این موارد رو توی عمل ببینی و حسابی مسلط بشی.

هزینههای قابل قبول مالیاتی ماده ۱۴۹

خیلی خب، بریم سراغ یه مبحث مهم دیگه: “استهلاک”! این مفهوم رو چطور باید فهمید؟

یه توضیح ساده: فکر کن یه ماشین یا یه دستگاه چاپ برای شرکتت بخری. طبیعیه که با گذشت زمان و استفاده زیاد، از ارزش این وسیله کم بشه. به این کاهش ارزش که بر اثر استفاده، گذشت زمان یا عوامل دیگه اتفاق میافته، “استهلاک” میگن.

خبر خوب اینه که تو میتونی هر سال، بخشی از این کاهش ارزش رو به عنوان “هزینه استهلاک” حساب کنی و از درآمد شرکتت کم کنی! در نتیجه، مالیات کمتری میدی. این قاعده حتی برای “هزینههای تأسیس” شرکت هم صدق میکنه.

حالا ممکنه بپرسی: “خب، من چقدر و چطور باید برای داراییهام استهلاک حساب کنم؟”

جوابش اینه که سازمان امور مالیاتی کشور یه جدول دقیق داره که مشخص میکنه هر کدوم از داراییها (مثل خودرو، ساختمان، ماشینآلات) در طول چند سال و به چه میزانی باید مستهلک بشن. این جدولها رو بر اساس استانداردهای حسابداری تنظیم کردن و به تأیید وزیر اقتصاد هم میرسه.

نکته اول: افزایش ارزش داراییها (تجدید ارزیابی)

فرض کن ساختمان شرکتی که داری، بعد از چندین سال، ارزشش خیلی بیشتر شده. اگه بخوای این افزایش ارزش رو توی دفاترت ثبت کنی (کاری که بهش میگن تجدید ارزیابی)، باید بدونید:

– خود این “افزایش ارزش”، مشمول مالیات نیست. یعنی تا وقتی ساختمانو نفروختی، بابت بیشتر شدن ارزشش پول مالیات نمیدی.

– اما یه نکته منفی هم داره: اگه بخوای بر اساس ارزش جدید، هزینه استهلاک حساب کنی، اداره مالیات این هزینه رو به عنوان “هزینه قابل قبول” ازت نمیپذیره!

– در نهایت، اگه روزی خواستی ساختمانو بفروشی، مالیات رو فقط باید بابت سود واقعی (تفاوت قیمت فروش با قیمت اولیهای که خریدی) بپردازی، نه ارزش تجدید ارزیابیشده.

نکته دوم: زیان ناشی از فروش دارایی یا از کار افتادن ماشینآلات

تصور کن یه دستگاه رو که هنوز به طور کامل استهلاکش نکردی، میفروشی یا اینکه دیگه کاملاً از کار میافته. اگر از این فروش یا از کار افتادن، ضرر کردی (یعنی مبلغ فروش کمتر از ارزش مستهلکنشده دستگاه بود)، میتونی کل این ضرر رو یکجا، توهمان سال حساب کنی و از درآمدت کم کنی تا مالیات کمتری بدی.

ممکن است برای شما مفید باشد:

برای تولید محتوا متنی می توانید به تیم تکمان دیجیتال سرویس مراجعه کنید

مقاله خیلی ساده و روان نوشته شده بود، خیلی خوشم اومد و باعث شد راحتتر مفاهیم پایه رو درک کنم.

سپاس نرگس خانم 🌸 هدف ما همیشه سادهسازی مطالب تخصصی حسابداری و قابل فهم کردنش برای همه کاربران هست.

من تازه شروع کردم به یادگیری حسابداری و این مقاله نقطه شروع خیلی خوبی بود 😍

خیلی عالی مهسا خانم 👏 خوشحالیم که مقاله به شروع مسیرتون کمک کرده.

من دنبال یه توضیح ساده از تفاوت حسابداری نقدی و تعهدی بودم، و اینجا بالاخره پیدا کردم 😅

عالیه حسین آقا 😄 خوشحالیم که تونستیم کمکتون کنیم.

یه سوال داشتم: تفاوت بین حسابداری نقدی و تعهدی دقیقاً چیه؟

سؤال خیلی خوبی پرسیدین زهرا خانم 🌸 در مقالهای جداگانه به تفصیل توضیح دادیم، میتونین در سایت مطالعه کنید.

میشه درباره اشتباهات رایج حسابداری هم یه مقاله بنویسید؟

حتماً سمیرا خانم ✍️ ایده خیلی خوبیه. در برنامه تولید محتوای بعدی قرار میدیم.

من از زبان ساده مقاله خیلی خوشم اومد. معمولاً متون حسابداری خیلی خشک نوشته میشن ولی این یکی نه.

سپاس از توجهتون نازنین خانم 🌸 هدف ما همینه که مطالب تخصصی رو قابل فهم و دلنشین ارائه بدیم.

یه سوال داشتم، برای یادگیری عملی حسابداری چه پیشنهادی دارید؟ فقط مقاله خوندن کافیه؟

سؤال خیلی خوبی پرسیدین فاطمه خانم. مقاله خوندن پایهی خوبیه، ولی پیشنهاد میکنیم با نرمافزارهای حسابداری مثل «همکاران سیستم» هم تمرین کنید.

اگر فرآیندها سادهتر و خودکارتر بشن، خیلی از خطاهای انسانی هم کم میشه. یکی از مواردی که همیشه اذیتم کرده عدم هماهنگی بین بخشهای مختلفه. امیدوارم در آینده نسخههای بهتری ببینیم که کار حسابدارها رو راحتتر کنه. گاهی اوقات مشکلات کوچیکی پیش میاد که واقعاً زمانبر میشن و اعصابخُردکن. من چند ساله دارم با مالیات بر ارزش افزوده کار میکنم و تجربههای مختلفی داشتم. در کل حسابداری حوزهایه که نیاز به دقت، نظم و نرمافزار قوی داره. به نظرم سیستمها هنوز جا برای بهبود دارن و باید امکاناتشون بیشتر بشه.

خیلی ممنون که دیدگاه خودتون رو در مورد مالیات بر ارزش افزوده به اشتراک گذاشتید. ما به چالشهای مالیاتی و پیچیدگیهای مربوط به آن آگاه هستیم. تیم مالی ما در حال بررسی روشهای بهبود در این بخش است تا به مشتریان خود خدمات بهتری ارائه دهد. بازخورد شما نقش زیادی در فرآیند بهبود سیستمهای مالیاتی خواهد داشت.

در کل حسابداری حوزهایه که نیاز به دقت، نظم و نرمافزار قوی داره. اگر فرآیندها سادهتر و خودکارتر بشن، خیلی از خطاهای انسانی هم کم میشه. گاهی اوقات مشکلات کوچیکی پیش میاد که واقعاً زمانبر میشن و اعصابخُردکن. من چند ساله دارم با دفاتر قانونی کار میکنم و تجربههای مختلفی داشتم. یکی از مواردی که همیشه اذیتم کرده عدم هماهنگی بین بخشهای مختلفه. به نظرم سیستمها هنوز جا برای بهبود دارن و باید امکاناتشون بیشتر بشه.

از اینکه نظرتون رو در مورد دفاتر قانونی با ما در میان گذاشتید سپاسگزاریم. ما در حال بهبود روندهای ثبت دفاتر قانونی هستیم تا مشکلات و اشتباهات احتمالی در این زمینه کاهش یابد. تیم ما به دقت این مسائل را پیگیری میکند تا اطمینان حاصل شود که همه فرآیندها مطابق با استانداردها و قوانین بهروز هستند.

به نظرم سیستمها هنوز جا برای بهبود دارن و باید امکاناتشون بیشتر بشه. من چند ساله دارم با مالیات بر ارزش افزوده کار میکنم و تجربههای مختلفی داشتم. در کل حسابداری حوزهایه که نیاز به دقت، نظم و نرمافزار قوی داره. اگر فرآیندها سادهتر و خودکارتر بشن، خیلی از خطاهای انسانی هم کم میشه. امیدوارم در آینده نسخههای بهتری ببینیم که کار حسابدارها رو راحتتر کنه.

خیلی ممنون که دیدگاه خودتون رو در مورد مالیات بر ارزش افزوده به اشتراک گذاشتید. ما به چالشهای مالیاتی و پیچیدگیهای مربوط به آن آگاه هستیم. تیم مالی ما در حال بررسی روشهای بهبود در این بخش است تا به مشتریان خود خدمات بهتری ارائه دهد. بازخورد شما نقش زیادی در فرآیند بهبود سیستمهای مالیاتی خواهد داشت.

امیدوارم در آینده نسخههای بهتری ببینیم که کار حسابدارها رو راحتتر کنه. به نظرم سیستمها هنوز جا برای بهبود دارن و باید امکاناتشون بیشتر بشه. گاهی اوقات مشکلات کوچیکی پیش میاد که واقعاً زمانبر میشن و اعصابخُردکن. من چند ساله دارم با گزارشگیری مالی کار میکنم و تجربههای مختلفی داشتم. یکی از مواردی که همیشه اذیتم کرده عدم هماهنگی بین بخشهای مختلفه. اگر فرآیندها سادهتر و خودکارتر بشن، خیلی از خطاهای انسانی هم کم میشه.

ممنون از اینکه تجربهتون رو در زمینه گزارشگیری مالی با ما به اشتراک گذاشتید. ما از تمامی مسائل گزارشگیری مالی آگاه هستیم و در حال بهبود فرآیندهای داخلی برای کاهش خطا و زمانبر بودن هستیم. هرگونه پیشنهاد یا نقد سازنده شما باعث پیشرفت ما خواهد شد. امیدواریم در آینده بتوانیم تجربهای بهتر برای شما فراهم کنیم.